Nors į Lietuvos darbo rinką įsiliejau tik prieš kelis mėnesius, tačiau manau, kad pradėti kaupti pensiją II pakopos pensijų fonde yra tinkamas momentas. Manau, kad dabartinė Sodros pensijų sistema nėra tvari, o jos reforma gali užtrukti, tad nusprendžiau išsamiau paanalizuoti rinkoje esančius fondus ir pateikti tam tikrus skaičius ir argumentus, pagal kuriuos būtų galima priimti sprendimą renkantis pensijų fondą.

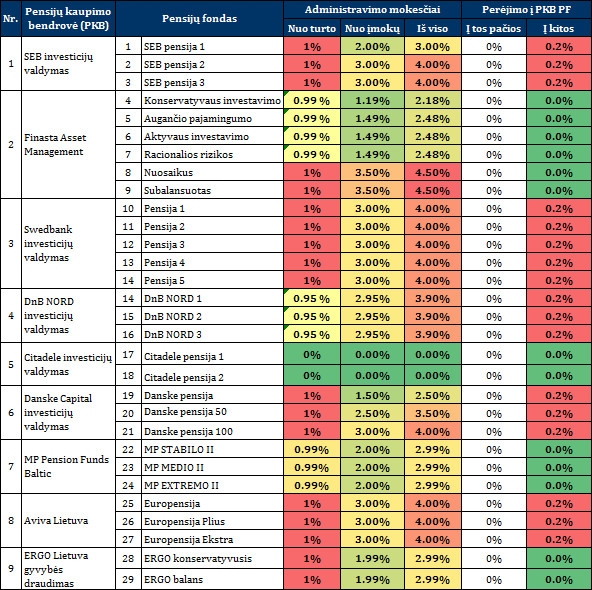

Šiuo metu Lietuvoje veikia 9 pensijų kaupimo bendrovės (PKB), kurios valdo 29 antros pakopos pensijų fondus (PF), kuriuose pensiją kaupia apie 1050 tūkst. dalyvių.

Prieš priimdami sprendimą, ar Jums verta pereiti į privačią pensijų kaupimo sistemą, galite išbandyti SoDros sukurtą skaičiuoklę ir palyginti, kaip pasikeis Jūsų pensija, jeigu dalyvausite naujojoje pensijos kaupimo sistemoje. Tiesa, verta pastebėti, kad sukauptos sumos ir anuiteto dydžiai yra apskaičiuoti dabartine verte, t.y. neatsižvelgiant į galimą infliaciją.

Paeksperimentavę su kintamaisiais skaičiuoklėje, galime padaryti keletą išvadų:

1. Jeigu pensijų fondų grąža viršys 3.2% (Administravimo atskaitymai (įmokos) – 2%, Administravimo atskaitymai (turtas) – 1%, gimimo metai – 1989), tuomet Jums labiau apsimoka kaupti privačiame pensijų fonde.

2. Pasiekus 7410Lt mėnesinį bruto atlyginimą, Jūsų Sodros kintamoji pensijos dalis nekils ir liks ties 1482 Lt riba.

Antros pakopos pensijų fondai dažniausiai siūlo trijų tipų fondus, kuriuos reikėtų pasirinkti priklausomai nuo Jūsų amžiaus ir rizikos apetito – dažniausiai jaunesniems pensijų fondų dalyviams siūloma rinktis rizikingus fondus (akcijų fondai) ir palaipsniui pereiti prie konservatyvesnių (obligacijos, vyriausybių vertybiniai popieriai):

- Konservatyvus fondas– didžioji dalis lėšų investuojama į obligacijas, fondai gauna nedidelį, bet gana stabilų prieaugį, rekomenduotina rinktis vyresnio amžiaus žmonėms.

- Mišrusis fondas– dalis lėšų investuojama į obligacijas, o kita – į akcijas, didesnė rizika, o taip pat ir tikėtina grąža (ilgesniuoju periodu), rekomenduojama vidutinio amžiaus žmonėms.

- Akcijų fondai – visos lėšos investuojamos į akcijas, didelė rizika, kaip ir tikėtina grąža, patartina rinktis jaunesniems pensijų fondų dalyviams.

Pagrindiniai kriterijai, pagal kuriuos reikėtų rinktis fondą: pensijų fondo mokesčiai ((dabartiniai ir maksimalūs) įmokos, administravimo), ilgalaikiai praeities rezultatai, investavimo kryptis, fondo valdytojo vardas ir aptarnavimo kokybė.

Apačioje pateikiu apibendrintus pagrindinius pensijų fondų valdymo bendrovių taikomus mokesčius įvairiems pensijų fondams:

Šaltinis: vpk.lt

Renkantis II pakopos pensijų fondą atmečiau visus valdytojus ir fondus, kurių administracinis mokestis nuo įmokos buvo daugiau nei 2%. (moksliniai tyrimai yra įrodę, kad didesni valdymo mokesčiai dažniausiai negarantuoja didesnės investicijų grąžos). Todėl liko pasirinkti iš trijų pensijų fondų valdymo bendrovių – Finasta Asset Management, Citadetele investicijų valdymas ir MP Pension Funds.

Mokesčių atžvilgiu geriausiai atrodo Citadetele investicijų valdymas, tačiau jų II pakopos pensijų fondai investuoja labai konservatyviai, tad teko juos atmesti (dėl savo dabartinio amžiaus renkuosi rizikingesnį fondą).

Liko Finasta Asset Management fondas „Racionalios rizikos“ ir MP Pension Funds fondas – „MP Extremo II“. Mokesčių atžvilgiu, Finasta lenkia MP Pension Funds 0.51%. Tad galutinis sprendimas priklausys nuo investavimo strategijos, kurią taiko fondas.

Racionalios rizikos fondas investuoja į įmonių akcijas, daugiausia Vidurio ir Rytų Europos regione. Tuo tarpu Extremo II savęs neapriboja regionais, o iš finansinių ataskaitų matyti, kad investuoja visame pasaulyje.

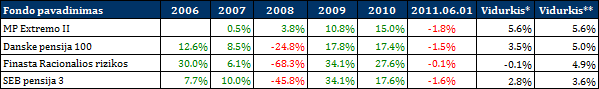

Nors praeities rezultatai negarantuoja ateities rezultatų, bet pažiūrėti į istorinius fondų rezultatus galima:

Šaltinis: protingifinansai.lt; Aritmetinis vidurkis* – skaičiuojamas nuo 2007 iki 2011.06.01, aritmetinis vidurkis** – skaičiuojamas nuo 2006 iki 2011.06.01.

Remiantis šiais duomenimis, investavus tik 100 litų 2006 metais, dabar atitinkamai turėtumėte 130, 125, 75, 100 Lt.

Galutinį sprendimą turėtų priimti kiekvienas skaitytojas pagal savo rizikos apetitą, amžių ir tikėjimą tam tikrais investavimo regionais.

P.S. Šis tinklaraščio įrašas neturėtų būti traktuojamas kaip pasiūlymas rinktis vieną ar kitą II pakopos pensijų fondą.

P.S.S. Pensijų fondų grąžą vertinti naudojant IRR (internal rate of return – vidinė grąžos norma) rodiklį, kuris parodo, kiek per metus vidutiniškai paauga (procentais) kiekvienas investicijų į pensijų fondus litas. IRR rodiklis atsižvelgia į visus pervedimus bei jų pervedimo laiką.

birželio 21st, 2011 at 7:50 am

Justai,

jauniem žmonėm, kaip tu, netgi kaip aš (35-40 metų) sakyti, kad jie iš SODROS gaus net iki 1400 Lt yra nusikaltimas, už kurį reikėtų taikyti baudžiamąją atsakomybę :)

Reikia skaičiuoti, kad iš SODROS gausi nulį litų.

Aš pats iš SODROS lygiai tiek ir planuoju. Tačiau į pensiją ketinu išeiti vėliausiai 50 metų. Turiu omeny finansinę pensiją, kai gali veikti ką tinkamas, užsiiminėti patinkančiais projektais ir pajamos jau nevaidina esminio vaidmens.

O Iki to laiko, kol man sukaks 65 metai, gal jau SODROS pensinis amžius bus 70 ar 75 metai. Iš viso pensijų sistemą reikia radikaliai pertvarkyti, tačiau lieka didžiausias klausimas, kaip apsaugoti tuos, kurie jau yra pensininkai ar „be 5 minučių“ pensininkai.

SODROS įmokos turėtų sumažėti ir būti naudojamos tik valstybinei sveikatos apsaugos sistemai finansuoti.

birželio 21st, 2011 at 10:57 am

Kokia reali ilgalaike fondu graza? Ne ta kuria reklamuoja fondai LT, bet vidutine visu fondu, 30-50 metu istorijoje?

As siulyciau paskaiciuoti dar viena alternatyva – ilgalaike investicija i ETF, kuris ivestuoja i visus pasaulio regionus. Pasirinkus sia alternatyva, realiai sutaupoma ~3%, munus valstybes parama (nezinau ar LT grazina nuo visokiu investiciju i draudima ar fondus).

Minusas tas, kad investuojama papildomais pinigais, bet naivu tiketis, kad investiciniai fondai uzdirbs daugiau nei infliacija suvalgys :) O Sodra bent infliacijos kastus pagengia;)

birželio 23rd, 2011 at 8:24 am

kurapka,

Jeigu aš ir mano darbdavys moka mokesčius Sodrai, tai manau, kad turiu teisę tikėtis, kad Sodra, kurios viena iš funkcijų yra užtikrinti valstybinių socialinių pensijų mokėjimą, suteiks tam tikrą garantiją ateityje. Jeigu ne, tai aš mielai sutikčiau nemokėti šio mokesčio, ir pats pasirūpinti savo pensija… Problemų daug, bet niekas nesiryžta priimti atsakingų sprendimų.

Dzidas,

Teko matyti daug įvairių tyrimų, kurie bandė paskaičiuoti visų fondų (įskaitant ir bankrutavusių) grąžą, tai ji dažniausiai svyruodavo nuo 5-10%. O grąža daugiausiai priklausydavo nuo pasirinkto laikotarpio, t.y. kiek krizių įtraukta į imtį.

Kaupimas 2 pakopos pensijų fondų sistemoje yra tik papildoma priemonė, į kurią aš asmeniškai nepervedu nei vieno lito, o tai daro Sodra iš mano „galimos“ pensijos. Aš ir toliau investuoju į Baltijos šalis, bet ilgalaikė investicija į tavo minimą ETF būtų neblogas pasirinkimas diversifikacijai padidinti :)

liepos 4th, 2011 at 8:35 pm

Šiandien Vertybinių popierių komisiją paskyrė baudą Finastai už tai, kad 2 pakopos pensijų fondų pinigus investavo į savo pačių fondus, ir taip pensininkus apmokestindavo dvigubai. Visi fondai, kurie turėjo mažesnius mokesčius („Finasta aktyvaus investavimo“, „Finasta augančio pajamingumo“, „Finasta subalansuotam“, „Finasta racionalios rizikos“) prisidurdavo papildomai…

Ir kaip gali pasitikėti II pakopos pensijų fondų valdytojais, kurie gauna pastovias pajamas, o neneša jokios atsakomybės…

Kiek pamenu iš JAV pavyzdžių, tai SEC už tokius nusižengimus ne tik atimtų licenciją valdyti kitų turtą, bet dar gautum milijonines baudas.

Dar VPK turi vietos tobulėjimui…

spalio 11th, 2011 at 8:35 am

O kodėl neįtraukėt į savo sąrašą Ergo fondų juk jų Administravimo mokesčiai nuo įmokų irgi nesiekia 2%.

spalio 17th, 2011 at 1:29 pm

to rama, tikriausiai dėl jų fondų investavimo strategijos, kuri autoriui nepasirodė tinkama, ar nepapuolė tarp vieno iš tekste aprašytų filtrų.

balandžio 27th, 2015 at 6:22 pm

Norint uždirbti daugiausiai ilguoju laikotarpiui, reikėtų rinktis PF investuojančius į indeksinius fondus. Tyrimais nustatyta, kad aktyviai valdomi fondai nesugeba uždirbti daugiau už pasyvius.