SSE Rigos finansų specializacijos kurso metu turėjome galimybę panagrinėti Lietuvos, Latvijos ir Estijos akcijų rinkų likvidumą (ir kitus rinkos aspektus) pagal tam tikrus likvidumo rodiklius, kuriuos galėjome apskaičiuoti iš ganėtinai išsamios duomenų bazės. Rezultatai investuotojams turėtų būti nuspėjami, tačiau likvidumo dinamika gali patraukti akį.

Kodėl akcijų rinkose kotiruojamoms kompanijoms turėtų būti svarbu, kad jų akcijos būtų likvidžios ? Moksliniai darbai teigia, kad likvidesnės akcijos yra labiau vertinamos nei nelikvidžios akcijos, nes investuotojai prireikus gali jas greičiau parduoti ir patirti mažesnes sandorio išlaidomas, kurias sudaro tarpininko komisinis mokestis ir skirtumas tarp pirkimo ir pardavimo kainų (ang. bid-ask spread). Investuotojai rinkdamiesi potencialias akcijas, apskaičiuoja tikėtiną investicijų grąžą, į kurią teoriškai įtraukia santykinį skirtumą tarp pirkimo ir pardavimo kainų. Kuo didesnis šis skirtumas, tuo prasčiau vertinama akcija, nes norint parduoti akcijas gali tekti paaukoti visą uždirbtą grąžą. Vadinasi, bendrovės gali padidinti savo kapitalizaciją pasitelkdamos įvairias priemones (pvz. rinkos formuotojus, skaidrumas, ir t.t.) ir sumažindamos šį skirtumą.

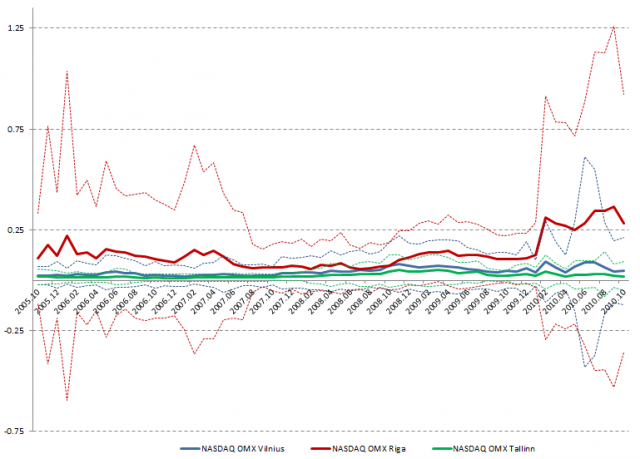

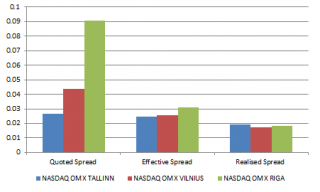

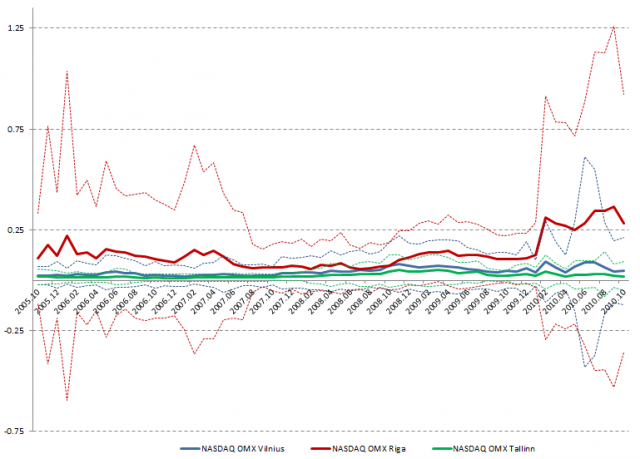

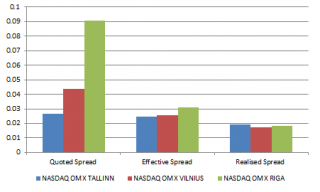

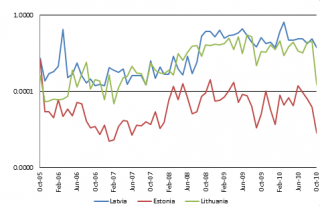

Vienas iš paprasčiausių likvidumo rodiklių – santykinis pateiktas skirtumas (ang. quoted spread) tarp pateiktos pirkimo ir pardavimo kainos. Apskaičiavę šį rodiklį 2005-2010 m. periodui, galime daryti išvadas, kad Estijos rinka buvo pati likvidžiausia per visą tyrinėjamą laikotarpį, Lietuvos akcijų rinka šiek tiek atsiliko nuo Estijos, o Latvijos akcijų rinka buvo nelikvidžiausia. Punktyrinės linijos parodo vertę pridėjus arba atėmus du standartinius nuokrypius.

Kitas rodiklis, kuris yra šiek tiek patobulinta santykinio skirtumo versija, yra vadinamas efektyviu skirtumu (ang. effective spread) tarp pirkimo ir pardavimo kainos, ir parodo įvykusių sandorių išlaidas. Tuo tarpu, realizuotas skirtumas į skaičiavimus įtraukia ateities (pvz. kitos valandos, ar uždarymo) kainų skirtumą. Šis rodiklis gali būti mažesnis už efektyvų ir pateiktą skirtumą, jeigu sandoris paveikė kainą (pvz. didelis pirkimo sandoris dažnai pastumia akcijos kainą į viršų), ir tai reikštų, kad pirkimo išlaidos buvo mažesnės, nei buvo manyta.

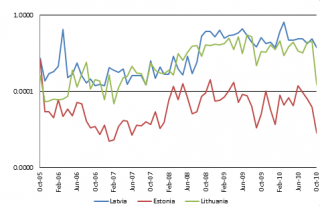

Kitas plačiai akademinėje literatūroje naudojamas rodiklis – ILLIQ, kuris apskaičiuojamas sudedant kiekvienos dienos santykį tarp absoliučios grąžos ir apyvartos. Tikriausiai niekas nenustebs, kad ir šis rodiklis signalizuoja, jog Estijos akcijų rinka yra pati likvidžiausia, o Latvijos rinka mažiausiai likvidi.

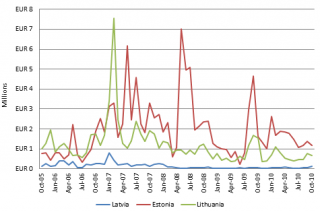

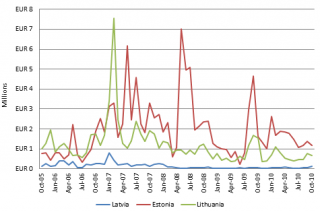

Ir žinoma, visiems gerai žinomas apyvartos indikatorius: