JAV iždo departamentas, kuris skolinasi vyriausybės vardu, pastaruoju metu į finansų rinką išleido nemažą kiekį skolos vertybinių popierių, kuriais finansuoja biudžeto deficitą. Prieš kelis mėnesius JAV pasiekė aukščiausią techninę skolos ribą, po kurios iždo departamentas nebegali papildomai skolintis, kol politikai sutiks pakelti skolos lygį. Finansų rinkose egzistuoja ryšys tarp skolininko esamo įsiskolinimo, emisijos dydžio ir pajamingumo, kuris yra linkęs didėti smarkiai įsiskolinusiai vyriausybei ar įmonei leidžiant didesnio dydžio emisiją (didesnė rizika, kad šalis ar įmonė nebus pajėgi išmokėti skolos), tačiau panašu, kad šis ryšys dažnai negalioja JAV rinkai…

Šiuo metu JAV 5 metų iždo vertybinių popierių palūkanų norma tapo tokia žema, kad iš jos atėmus infliaciją, gauname neigiamą realią palūkanų normą (reali palūkanų norma = nominali palūkanų norma – infliacijos lygis). Tarkime, JAV vyriausybė turi dvi galimybes: ji gali nedelsiant sumokėti už projektus (pvz. infrastruktūros gerinimą) iš surinktų mokesčių, arba ji gali pasiskolinti pinigų, pagerinti šalies infrastruktūrą, susimokėti už atliktus darbus iš skolintų pinigų ir tik vėliau grąžinti skolą.

Projektų finansavimo klausimą galima suformuluoti taip: ar nauda projektą įgyvendinus dabar atstos palūkanų sąnaudas (darykime prielaidą, kad valstybė sugeba efektyviai įgyvendinti projektus)? Neigiamos palūkanų sąnaudos leidžia vyriausybei pasiskolinti ir vykdyti projektus netrukus, vietoj to, kad ji lauktų ir susimokėtų už jį iš surinktų mokesčių, t.y. dėl neigiamos realios palūkanų normos valstybei tampa pigiau pasiskolinti ir įgyvendinti projektus nei naudoti mokesčių pajamas.

Neigiama reali palūkanų norma turi svarbų poveikį šalies ekonomikai: ji neskatina taupymo, nes taupydami žmonės negauna kompensacijos už vartojimo atidėliojimą vėlesniam periodui; investuotojai renkasi rizikingesnes turto klases, kurios galėtų kompensuoti prarastą perkamąją galią ir išsaugotų turto vertę; kapitalas investuojamas į žaliavas ir brangiuosius metalus (pvz., auksą), kurie dažnai yra pripažįstami kaip alternatyva popierinei valiutai; o tuo tarpu įmonės yra linkusios skolintis dėl atvirkščių priešingų priežasčių, kodėl žmonės yra nelinkę taupyti.

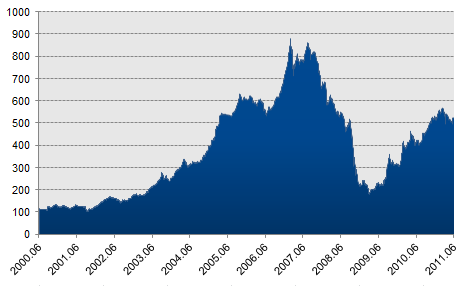

Žemas iždo skolos vertybinių popierių pelningumas susidarė dėl priežasčių, susijusių su neseniai praūžusia pasauline finansų krize ir dėl jos kilusia recesija. JAV skolos popierių paklausa kilo dėl labai žemos FED (JAV centrinis bankas) nustatytos palūkanų normos, kuri smarkiai išpūtė rinkoje esančią pinigų masę, bei dėl investuotojų (individualūs investuotojai, įvairaus tipo fondai, bankai, ir t.t.) noro laikyti trumpo laikotarpio instrumentus, kurie pasižymėtų likvidumu ir saugumu (aukščiausias skolos reitingas). Nepaisant ir taip žemo JAV iždo vertybinių popierių pelningumo, jis gali dar labiau sumažėti po šios savaitės FED vadovo pranešimo apie galimą pinigų kiekio didinimą ekonomikoje (ang., Quantitative easing), kuris vyksta JAV centriniui bankui superkant skolos vertybinius popierius iš bankų ir kitų investuotojų naudojant naujai išspausdintus elektroninius pinigus. Visgi, skolos reitingų agentūros kalbos apie galimą JAV skolos reitingo sumažinimą gali laikinai atsverti galimą pajamingumo mažėjimą, bent jau iki tol, kol politikai sutars dėl JAV skolos lygio pakėlimo ir tolimesnio šalies biudžeto.

Kalbant apie Lietuvą, indėlių palūkanų norma Lietuvoje šiuo metu svyruoja intervale nuo 1.7% iki 3% (12 mėn. terminuotas indėlis viename iš bankų), o vidutinė metinė infliacija 2011 m. birželio mėn. sudarė 3.2%. Vadinasi, Lietuvoje turime neigiamą realią palūkanų normą, kuri nėra naudinga indėlininkams, bet naudinga galintiems pasiskolinti pinigų už tokias palūkanas, nes skolas reikės grąžinti nuvertėjusiais pinigais (deja, dėl Lietuvos rizikos lygio, vyriausybė negali skolintis už neigiamą realią palūkanų normą). Kaip išsaugoti pinigų vertę, kad po metų galėtumėte įsigyti tą patį prekių ar paslaugų kiekį? Vienas iš galimų variantų – investavimas į kitas turto klases, kurios turi didesnę tikėtiną grąžą, bet ir didesnę riziką. Artimiausi pakaitalai vienai iš labiausiai paplitusių pinigų kaupimo priemonei – indėliui – yra taupymo lakštai, vyriausybės obligacijos, įmonių ar bankų skolos vertybiniai popieriai, obligacijų fondai, SASO (su akcijomis susietos obligacijos).